こんにちは❢

税理士法人プラスカフェです。

今回は『マイホームを売って利益がでた人』について書いていきます。

前回のblogも是非ご覧ください。

マイホームの譲渡所得は所有期間で税率が変わります。

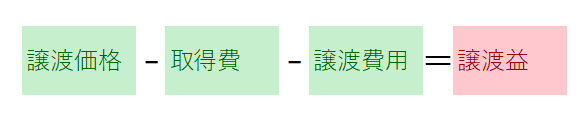

土地や建物などの不動産を売却したときの所得は分離課税の「譲渡所得」に区分されます。

(給与などの所得とは分けて税金の計算を行います。)

課税額は不動産の所有期間によって変わります。

5年を超えて所有していた不動産を売却する場合(=長期譲渡所得)には有利な税率となっています。

取得費や譲渡費用などの費用を残さず計上することがポイントになります。

ただ購入後年月が経過していると、取得費の資料が残っていないことも多いと思います。

その場合は最低でも譲渡価格の5%を取得費として計算できます。

マイホームの売買で費用として認められるものは次のとおりです。

取得費(購入時にかかった費用)

購入代金、登録免許税、購入時の仲介手数料/印紙代、登記費用、不動産取得税、整地代、上下水道工事費等土地改良費、立退料、取得のために借入金利子で土地建物の使用前の期間に対応するもの、リフォーム費などから減価償却費を引いたもの

譲渡費用(売却時にかかった費用)

売却時の仲介手数料、売買契約書の印紙代、測量費、土地を売却するための建物の取り壊し費用など

譲渡費用とならないもの

固定資産税、引っ越し代、通常の修繕費、など

マイホームの売却にはたくさんの税法上の優遇措置があります。

主な特例は3つあります。

①マイホーム売却による譲渡所得から最高3000万円を差し引くことができます。所得期間の短期長期を問いません。売却したマイホームが、夫婦共有名義ならそれぞれが3000万円ずつ合計6000万円を差し引けます。相続により取得した被相続人のマイホームで一定の要件を満たしたものを平成28年4月1日以降に譲渡した場合にも同様の特例があります。

②軽減税率の適用ができます。所有期間が10年を超えたマイホームを売却する際は、一つ目の特例の3000万円を差し引いた所得金額に対して通常の税率よりも低い10%(+住民税4%)の税率が提供されます。ただし6000万円を超える部分の税率は通常どおり15%(+住民税5%)です。

③一定の条件を満たしたうえでマイホームの買い替えを行った場合に使える特例で、買い替えた家の購入価格額のほうが売った家の売却額より高ければ売却益が出ていても買い替えた家を将来売却するときまで課税を繰り延べるすることができます。ただし2つの特例と併用させて受けることはできません。

現在の住まいを売って新しい家に買い替える人も多いと思います。

原則としてマイホームを売却してすぐに買い替えた場合3000万円特別控除と住宅ローン控除はどちらか一方しか受けられません。総額で何十万も違ってくることもあるので専門家に相談してみるといいでしょう。

令和2年に建物・土地を売却されたかたへ

税理士法人プラスカフェでは、譲渡所得の確定申告のご依頼を受け付けしております。

早期お申込み特典として

令和2年11月中にお申込みの方に料金の10%割引致します。

まずは無料相談からお気軽にご相談ください。